Если в 2008 крах начался с рекордных списаний мусора на рынке недвиги, то следующий этап суперкризиса вполне может начаться с признания мусором $27 триллионной груды ГКО США. Если в последние пару поколений они считались страховкой от риска, то теперь сами стали риском.

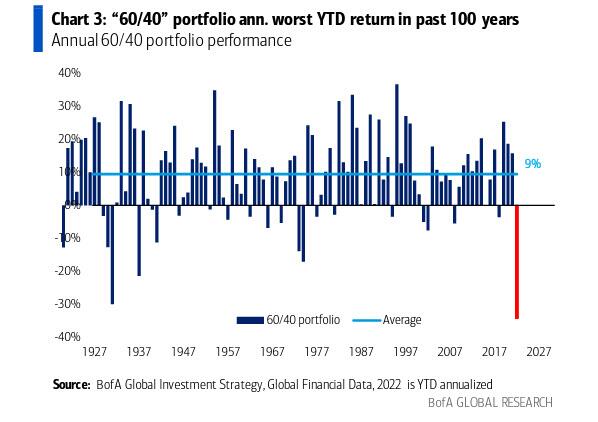

2022 уже поставил рекорд более чем за 100 лет по обесцениванию капитала, вложенного в облигации.

Традиционное консервативное портфолио состоящее на 60% из акций и на 40% из облигаций обесценилось в 2022 на дикие 34.4%.

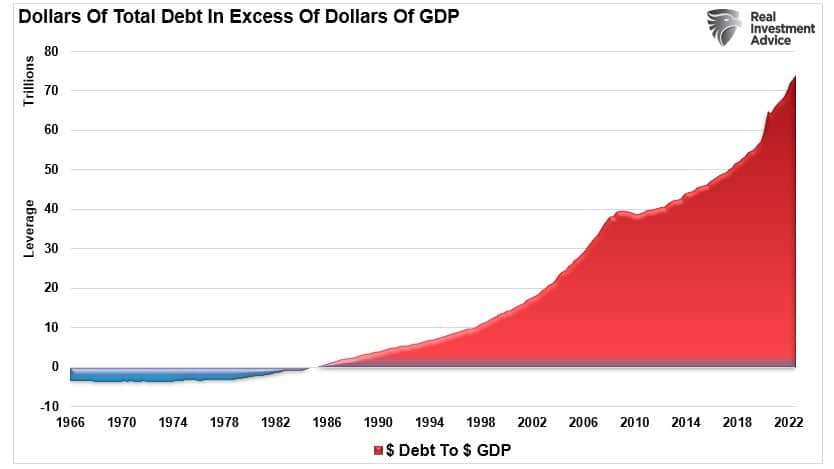

Потери, понесенные в облигациях, означают смерть рынка кредитования, причем в тот момент, когда функционирование экономики подсело на него как героиновый наркоман, и даже просто сохранения уровня жизни требует роста долгов по нарастающей.

Однако, если до 1982 экономика росла быстрее, чем совокупный долг, после этого картина изменилась:

Пока процентные ставки были невысоки, и лохов было в достаточном количестве, чтобы "купить" этот долг, карнавал продолжался.

Однако в 2008 лохов стало не хватать, и все более ведущим "покупателем" стал печатный станок, прорвавшийся в 2019 глобальным дефицитом и галопирующей инфляцией то тут, то сям.

Теперь проблемой становится и рост ставок, который еще сильнее отпугивает покупателей долгов, что ставит под вопрос дальнейшую работу долгового рынка в принципе.

Прирост пирамиды ГКО США с 2019 составил $7 трюлей резаной. При этом ведущие финансовые институты не стали нетто-покупателем ГКО, предпочитая быть дилерами, и сливать бумаги кому-то еще. Например, ФРС (печатному станку).

Сейчас печатный станок с рынка ушел, и продавать их стало некому. Нарастает кризис ликвидности, который рано или поздно прорвется – в виде или сорванных аукционов по продаже ГКО, или растущего ослабления экономики.

Так или иначе, кризис на рынке ГКО США гораздо сильнее, чем признается официально. Кроме печатного станка спасать этот рынок некому, а его триумфальное возвращение на рынок приведет к новым инфляционнным прорывам и рекордам.